Как получить имущественный вычет индивидуальному предпринимателю. При покупке квартиры может ли индивидуальный предприниматель (ИП) получить имущественный налоговый вычет и как его оформить по закону? Условия для получения вычета ИП

БЛИЦ!

Получить налоговый вычет ИП после приобретения недвижимости может!

Но для этого необходимо применение ОСНО, либо уплата НДФЛ с доходов на работе по совместительству с предпринимательской деятельностью. Если ИП на упрощёнке, ЕСХН, патенте или ЕНВД — возврат налога оформлять банально неоткуда

.

Теперь подробнее.

С момента постановки на государственный учет, индивидуальные предприниматели автоматически становятся субъектами налогообложения, то есть у них появляется обязанность платить налоги. Размер и виды налогов различны при использовании разных налоговых схем, хотя общие суммы налоговых сборов в любом случае довольно велики. Именно для того, чтобы снизить налоговую нагрузку, в Налоговом кодексе РФ разработано такое понятие как «налоговый вычет». По сути дела, налоговый вычет – это право и возможность для налогоплательщика возместить часть уплаченных налогов за счет каких-то других платежей или вовсе освободиться от их выплаты.

Объекты недвижимости ИП и налоговый вычет

В отношении недвижимости, предприниматели могут применять вычет при приобретении не только квартир, но и загородных домов и земельных участков. Также законодательством предусмотрена возможность получать вычет при строительстве загородных коттеджей, но только в том случае, если все затраты на оплату услуг рабочих, покупку материалов и т.п. могут быть документально доказаны, поэтому все квитанции, товарные и кассовые чеки, договоры нужно обязательно собирать и хранить. При покупке вновь построенного жилья (первичный рынок), налоговый вычет может быть распространен на средства, потраченные на ремонт и отделку покупаемой квартиры.

Условия возврата налогового вычета: общие правила

При разработке и объяснении понятия «налоговый вычет», законотворцы определили несколько основных правил по его получению. В частности, должны соблюдаться следующие условия:

- самая крупная по закону сумма для использования налогового вычета – 2 миллиона рублей. Если квартира или какой-то другой объект недвижимости стоит дороже, то все, что выше 2 млн. руб. учитываться не будет;

- налог на доходы физических лиц составляет 13%, так что нетрудно подсчитать, что предельный размер налогового вычета (т.е. именно с 2 млн. руб.) будет равен 260 тыс. рублей. Стоит отметить, что возвращаться сумма налогового вычета может в какой угодно промежуток времени – в данном случае никаких ограничений нет;

- с начала 2014 года действует норма, по которой есть возможность получить налоговый вычет не с одной-единственной квартиры, а сразу с нескольких квартир или каких-либо иных недвижимых объектов. Главное — соблюдать требование, чтобы их цена не превышала 2 млн. руб.

- можно включить в стоимость вычета расходы на ремонт и отделку новой квартиры, если в договоре купли-продажи значится, что жилье приобретается без отделки;

- если недвижимость приобретается у близких родственников (родителей, братьев или сестер, собственных детей), право на налоговый вычет по ее приобретению утрачивается, поскольку в таком случае партнеры по сделке признаются взаимозависимыми физическими лицами (п. 1 ст. 105.1 НК РФ);

- если недвижимость приобретена по ипотеке, то налоговый вычет производится еще и с оплаченных по ипотечному займу процентов. При этом в данном случае, учитывая проценты, вычет может производиться с суммы в 3 млн. рублей. Эта норма разработана в качестве меры дополнительной поддержки развития ипотечного рынка России.

Вышеприведенные правила касаются не только индивидуальных предпринимателей, а в равной степени и всех остальных граждан РФ.

История: до 2014 года налоговый вычет можно было применить только к одному объекту недвижимости, сейчас данное ограничение снято. Главное – чтобы общая стоимость приобретаемых объектов недвижимости не была выше 2 миллионов рублей.

Таким образом, очевидно, что налоговый вычет является отличным подспорьем для поддержки тех граждан, которые являются наемными работниками и получают «белую» зарплату. Индивидуальным предпринимателям в этом смысле несколько сложнее: вернуть налоги, уплаченные государству, они могут далеко не всегда.

Кто имеет право на налоговый вычет

Как уже было сказано, не все индивидуальные предприниматели могут оформить налоговый вычет после покупки недвижимости. Для того, чтобы его получить, ИП должны соответствовать ряду параметров.

- ИП должен применять общий режим налогообложения, поскольку только он подразумевает выплату НДФЛ, а это значит, предприниматель обязан вести строжайший учет по налоговой отчетности и бухгалтерии, вести Книгу доходов и расходов, выплачивать НДС и выполнять все прочие процедуры, требуемые ОСНО. Специальные налоговые режимы , а также Патентная система возможности делать налоговый вычет с покупки недвижимости не предоставляют, поскольку бизнесмены, находящиеся на этих видах налогообложения, от уплаты НДФЛ освобождены. Но здесь также есть свои исключения: они касаются тех ИП, кто помимо дохода по специальной налоговой системе имеют доходы, облагаемые НДФЛ по ставке 13 % (например, если коммерсант сочетает налоговые режимы с ОСНО).

- ИП должен иметь прибыль, с которой он может оплачивать налог на доходы физических лиц по 13%-ой ставке. При этом исключение делается для доходов, полученных в рамках дивидендов и участия в доле юридического лица.

- ИП, оплачивающие НДФЛ, до 30 апреля (включительно) года, следующего за отчетным, обязаны передавать налоговым специалистам по месту проживания декларацию по форме 3-НДФЛ. В ней необходимо указывать сведения о начисленном налоге и сумму вычета, на которую рассчитывает индивидуальный предприниматель. Если бизнесмен имеет еще и доходы, по которым он должен предоставлять налоговикам справку 2-НДФЛ, то для получения вычета он обязан передать в налоговую службу и ее (чаще всего это имеет отношение к предпринимателям, сдающим имущество в аренду в качестве физических лиц и тех ИП, кто дополнительно работает по трудовым договорам).

- ИП должен иметь на руках полный перечень документов, доказывающих факт приобретения жилья (свидетельство, договор, акт и пр.).

- И наконец, последнее условие, обязательное к выполнению для получения налогового вычета: купленная квартира или другая недвижимость должна быть оформлена либо на самого индивидуального предпринимателя, либо на кого –либо из его детей, либо на супругу/супруга.

Таким образом, только при соблюдении всех вышеперечисленных условий, ИП получает право на налоговый вычет.

Внимание! ИП имеют возможность получить желаемый вычет даже в том случае, если планируется использовать приобретаемую квартиру в коммерческих целях. То есть для осуществления налогового вычета, причина покупки недвижимости никакого значения не имеет.

К сведению. Если ИП состоит в браке и его вторая половина имеет доход, с которого происходит выплата НДФЛ в размере 13%, то при покупке недвижимости, получить полный налоговый вычет может муж либо жена ИП. Причина этого в том, что по закону РФ для супругов предусмотрена общая собственность, а также равные права и обязанности.

В какие сроки можно попросить о вычете на недвижимость

Индивидуальный предприниматель только что приобрел квартиру. Может ли он сразу же готовить документы в налоговую для предоставления вычета? Нет, ему необходимо подождать следующего года. Получив на руки документы о праве собственности, просить о налоговом вычете можно только в наступающем отчетном году.

А если купленная квартира снова продана?

Может сложиться ситуация, когда ИП приобретает недвижимость, подает документы на налоговый вычет, после чего продает квартиру. Это не противозаконно. Более того, даже если это действие совершено до исчерпания суммы вычета, оно правомерно. Все, что делает с недвижимостью ее собственник после покупки, уже не касается налоговых выплат. Вычет будет предоставляться до полного исчерпания суммы.

Исходя из вышеприведенной информации, можно резюмировать, что налоговый вычет ИП, в принципе, получить может. Однако для этого необходимо чтобы он соответствовал определенным параметрам, главный из которых – выплата бизнесменом НДФЛ (13%). Для этого можно использовать два варианта: либо применять общую систему налогообложения в своей деятельности, либо найти работу по совместительству, которая будет приносить дополнительный доход, облагаемый НДФЛ.

Может ли индивидуальный предприниматель вернуть подоходный налог в размере 13 процентов? Это возможно в следующих случаях:

- в момент приобретения жилья за наличный расчет (ст.220 НК РФ);

- при приобретении жилья по договору целевого займа (ст.220 НК РФ).

Важно! При оформлении имущественного вычета по договору целевого займа инвидуальный предприниматель может вернуть проценты по ипотеке.

Условия для этого

Для того, чтобы воспользоваться своим правом на получение льготного возврата, налогоплательщик должен соблюсти ряд условий:

При соблюдении всех перечисленных условий предприниматель гарантированно получает возможность оформления имущественного вычета. Подробнее о том, что такое налоговый вычет при купле-продаже квартиры, мы рассказывали .

В случае, когда оформление компенсации за покупку квартиры невозможно, предприниматель имеет право оформить выплату через супругу при условии ее официального трудоустройства и дальнейшей возможности предоставления в налоговый орган справки о доходах по форме 2-НДФЛ. Это подтвердит факт наличия доходов, с которых уплачивается подоходный налог в размере 13%. О возможности получения налогового вычета неработающими гражданами или пенсионерами вы можете узнать .

Когда возврат 13% невозможен?

Справка. Получить компенсацию могут не все предприниматели, и это напрямую зависит от формы налогообложения, выбранной для ведения бизнеса.

Так, не смогут претендовать на возврат налога индивидуальные предприниматели, использующие:

- УСН (упрощенную систему налогообложения);

- ЕНВД (единый налог на вмененный доход);

- патентованный бизнес (когда на определенный вид бизнеса приобретается патент);

- ЕСНХ (специальная система налогообложения для производителей сельскохозяйственной продукции).

Перечисленные системы налогообложения снижают платежное бремя предпринимателю в процессе его деятельности, но при этом лишают его возможности получения имущественного вычета.

Как осуществить возврат подоходного налога?

Необходимые документы

По окончании года ИП, претендующий на получение компенсации, должен подготовить стандартный пакет документов .

К собранному пакету документов необходимо приложить заявление на возврат подоходного налога, советы по заполнению и образец которого вы найдете в .

Куда и когда подавать?

Перечисленный пакет документов, вместе с декларацией 3-НДФЛ необходимо предоставить в налоговый орган по месту регистрации ИП. К оформлению льготы можно приступить в любое время , даже сразу после приобретения имущества.

Перечисление истребуемой выплаты (в случае принятия муниципальным органом положительного решения) будет произведено только по завершению налогового периода). Для получения вычета в расчет берется информация за три предшествующих года.

Сумма

Как и для физических лиц, процедура и суммы возврата НДФЛ для ИП идентичны. Так, при оформлении в собственность квартиры, максимальная сумма для оформления выплаты – 2 миллиона рублей вне зависимости от фактической стоимости покупки. В данном случае предельная сумма имущественного вычета составит 260 тысяч рублей.

В случае ипотечного кредитования ИП сумма льготного исчисления будет увеличена до 3 миллионов рублей.

Важно! С 2014 года имущественный вычет возможен в отношении нескольких объектов собственности, вплоть до исчерпания лимитной суммы возврата.

Самостоятельный расчет

Как указывалось ранее, возврат имущественного вычета возможен в пределах 13% от стоимости приобретенного жилья.

При ипотечном кредитовании покупатель сможет рассчитывать на возврат средств из следующих сумм:

При ипотечном кредитовании покупатель сможет рассчитывать на возврат средств из следующих сумм:

- 2 миллиона рублей (стоимость покупки жилой площади);

- 3 миллиона рублей (величина оплаченных ипотечных процентов).

Первый вариант для расчетов может быть применим к нескольким объектам собственности, до окончательной выборки размера вычета (то есть до достижения имущественного возврата максимально возможной отметки в 260 000 рублей). Если при покупке квартиры сумма вычета меньше максимальной возможной, право на льготу сохраняется при следующих покупках.

Например: квартира была приобретена за 1 560 000 рублей. Расчет имущественного вычета, на который может претендовать собственник, производится следующим образом:

1 560 000*13% = 202 800 рублей.

Недостающую сумму компенсации в размере 57 200 (260 000 – 202 800) рублей он может запросить к выплате при следующей покупке объекта недвижимости.

Пример расчета при приобретении квартиры в ипотеку:

2 000 000*13% + 3 000 000=13% = 260 тыс + 390 тыс = 650 тыс.рублей.

Сроки выплат

В соответствии с п.6 ст.78 налогового законодательства , сумма заявленного вычета должна быть возвращена заявителю в течение 30 дней с момента регистрации заявления на вычет. Но в то же время ст.88 несколько противоречит ей, указывая на возврат имущественного вычета только после окончания камеральной проверки (которая, как известно, длится не менее 3 месяцев).

Кроме того, нигде не указано, идет ли речь о полных месяцах, ведь налогоплательщик может подать заявление в последних числах. При этом сотрудники ФНС допускают возможность возврата вычета в течение 30 дней. Получается, ожидаемый срок возврата имущественного вычета – не менее 4 месяцев.

Могут возникнуть следующие причины задержки выплат:

- нехватка некоторых документов;

- обнаружение фактов несоответствия, запрещающих собственнику получение имущественного вычета;

- ошибки, человеческий фактор.

Справка. При отсутствии заявленного возврата в течение максимально возможного срока необходимо обратиться к руководителю налогового органа с письменной жалобой (составленной в двух экземплярах, с отметками налогового органа о принятии). допускает в таких случаях обращение в суд.

Выводы

Основным требованием для возврата имущественного вычета является наличие дохода, благодаря которому осуществляется уплата налогов в бюджет. По своей сути, имущественный вычет выступает средством возврата ранее уплаченных налогов. Следовательно, при отсутствии оплаты в бюджет в получении имущественного вычета будет отказано.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter .

Дорогой читатель, если вам интересно полагается налоговый вычет в 2019 гг. для ИП или нет, тогда этот материал для вас. Мы будем рассматривать, положена ли льгота в принципе, есть ли какие-то особенные условия назначения, и отличается ли от стандарта процесс ее реализации.

Статья будет полезна тем кто хочет реализовать все возможные льготы. За квартиру, медицинские услуги и другие социальные траты полагается некоторое возмещение. И индивидуальному предпринимателю оно тоже может быть назначено в определенных ситуациях. Давайте разбираться в каких именно.

Может ли индивидуальный предприниматель в 2019 году получить вычет

Налоговый возврат, за квартиру, в том числе, предоставляется на определенных условиях. Главное из них – уплата претендентом в бюджет подоходного налога. Именно за счет этих средств происходит последующее возмещение. Гражданин с дохода платит НДФЛ сборы, государство возвращает ему их в оговоренных случаях.

Следовательно, на возврат ИП могут рассчитывать, но при условии работы по общей налогооблагаемой базе. Упрощенка не дает возможности покрывать такого вида послабления, так как нет соответствующих отчислений в бюджет. Значит, не будет и обратной помощи.

Письмо Минфина № 03-11-11/21776 РФ, в редакции от 16.04.2015 г. оговаривает право предпринимателя, использовать купленную с учетом вычета недвижимость, в предпринимательской деятельности.

Пример: Долматов С. П. ведущий бизнес по общей системе в 2017 году купил за 1 900 000 рублей и уплатил сбор 43 750 руб. Сумма находится в пределах лимита, значит, он может получить возмещение в сумме 247 000 рублей. В начале 2019 года претендент подал декларацию, заявив в ней право на возврат.

Сумма возмещения находится в рамках уплаченного ранее НДФЛ тарифа, следовательно, в 2019 году гражданину Долматову назначили 43 750 рублей. И возвратный остаток по состоянию на 2020 год составит 203 250. Сколько ему выплатят из этой суммы, напрямую будет зависеть от уровня дохода и погашенных в бюджет обязательных платежей.

На заметку! Налоги, уплаченные лицом по системе общего налогообложения, покрывают 13% НДФЛ, что является основанием для назначения ему вычета при определенных тратах.

УСН, ЕСХН и ЕНВД и право на льготу

Специальные системы налогообложения, в том числе УСН, ЕСХН и ЕНВД освобождают бизнесмена от уплаты НДФЛ сбора. О чем говорит статья 346 НК. При этом в статье 21 четко определено, что вычетом вознаграждаются только плательщики подоходной 13%-й ставки.

Исходя из вышесказанного, можно подытожить, что участники УСН, ЕСХН и ЕНВД в стандартном положении не могут воспользоваться льготой. Но в любом правиле, предусмотрено исключение. Есть оно и в нашем случае.

Исключения из правил

Основанием для исключительных случаев является факт внесения подоходного сбора. Следовательно, имущественный налоговый вычет при ипотеке, при покупке за свои средства недвижимости, для ИП может наступить в таких ситуациях:

- Деятельность по трудовому, гражданскому договору.

- Прибыль от сдачи недвижимости аренду.

- Пенсия из негосударственных фондов.

- Лотерейные выигрыши.

- Доход от реализации наследства, даренного и купленного имущества, что было в собственности менее 5 лет.

Каждый из вышеописанных вариантов получения дохода требует от бизнесмена уплаты обязательных платежей. Для этого должна быть подана декларация и уплачен сбор в допустимые сроки.

Внимание! Налог следует платить по окончания отчетного периода. Год оканчивается, в новом периоде нужно подать отчет до 30 апреля и до 15 июня выполнить платежи.

Ситуация для примера: Горикова О. В. За 2018 год работала по ЕНВД схеме. В тот же период она приобрела квартиру, стоимостью 822 000 рублей. Следовательно, могла бы получить из них 106 860 рубля возврата. С этой целью она и обратилась в налоговую службу в январе 2019 года. В возмещении ей отказали.

Ситуация меняется для нее в 2019 году, так как в 2019 были отчисления в бюджет. Горикова О.В. официально по договору сдавала новую квартиру в аренду, получала с нее ежемесячно 20 000 прибыли. За 12 месяцев сумма дохода составила 240 000 рублей, из которых в качестве НДФЛ сбора в бюджет поступило 31 200 рублей. Следовательно, у Гориковой О.В. появляется возможность получить возврат в размере 31 200 рублей.

Льгота для самозанятых граждан

Самозанятым в целях получения прибыли лицам НК определяет полное освобождение на уплату НДФЛ. Значит, что и от вычета работающие по патентной системе лица, освобождаются. Но при приобретении недвижимости в совместную собственность, есть шанс исправить положение.

Ст. 346 в части пункта 43 освобождает лиц, сдающих в качестве отчетности ПСН, от подоходных платежей.

К примеру, бизнесмен покупает дом. При законном браке, все виды приобретаемой им недвижимости, распределяется между ним и супругой пропорционально имеющимся долям в семье стандарт 50 на 50%. Если жена у него трудоустроена официально, получает другую официальную, облагаемую НДФЛ прибыль, то она может заявить о возврате.

Как ИП может оформить вычет

Бизнесмену, выполняющему показанные для получения вычета условия, гарантировано право назначения такого послабления. Но в автоматическом порядке оно не определяется. Лицо должно заявить о своем требование. Сделать это можно по окончания отчетного периода (года).

Для получения возмещения по тратам 2019 года нужно успеть подать декларацию 3-НДФЛ формата до 30 апреля 2020 года. Помимо отчета подается заявление с банковскими реквизитами счета, на который предположительно будут зачислены средства. Потребуются и другие документы, список которых оговорим ниже. А пока обозначим порядок:

- Подача декларации и пакета документов.

- Обработка заявки в ФНС.

- Работа над документами, исправление неточностей и предоставление дополнительных бумаг (в случае требования).

- Вынесение решения.

На заметку! Любой результат обработанной по вычету заявки отправляется заявителю в письменном варианте. Если отказ, он требует законодательного обоснования.

Необходимые бумаги:

- З-НДФЛ форма;

- заявление на возврат (форма свободная с учетом обязательных сведений);

- договор на квартиру + свидетельство собственника (если вторичное жилье);

- акт приемки ДД (если квартира из новостройки);

- платежные бумаги.

Если возврат по ипотеке, то дополнительно потребуется:

- кредитный договор;

- график платежей;

- выписка об остатке долга;

- справка о сумме уплаченных процентов.

При совместной собственности потребуют еще:

- заявление на определение долей;

- брачное свидетельство;

- детские свидетельства.

Если возврат по тратам, направленным на строительство:

- чеки, акты приемки (на приобретённый товар);

- копии договоров (если оплачивались работы, услуги).

Вместе с копиями нужно подавать инспектору оригиналы для сверки. Без заверения примут копии, что имеют нотариальную визу. Если действует предприниматель не лично, а через представителя, потребуют доверенность.

Вычет при покупке онлайн кассы

Уменьшение налогооблагаемой базы с приобретением онлайн кассы гарантируется всем предпринимателям на ЕНВД и ПСН. Условие действует при ее своевременной постановке на учет в ФНС и составляет до 18 000 рублей компенсации за каждый прибор.

ФЗ № 349, в редакции от 27.11.2017 г. гарантирует предпринимателям на ЕНВД и ПСН возможность частичной компенсации стоимости онлайн-кассы.

В налоговый вычет учитывают:

- затраты на ККТ;

- стоимость фискального накопителя;

- стоимость по настройке, модернизации аппарата.

Послабление действует при таких условиях:

- Аппарат должен быть внесен в реестр ФНС;

- Кассовый прибор стоит на учете.

На заметку! По каждому кассовому аппарату можно получить до 18 000 возмещения.

Лучше сразу после приобретения ККТ зарегистрировать ее. До момента внесения данных в реестр основание на возврат не действует. Если совмещение ЕНВД и ПСН, то компенсация может быть выплачена по одному из режимов. Если за год не удается погасить всю сумму, остаток переносится на следующий период.

ИП, при системе ПСН, ЕНВД, что работают в розничном бизнесе, на предоставлении услуг общественного питания и имеют наемный персонал, смогут рассчитывать на возмещении при условии постановки на учет до 1 июля 2019 года. Все остальные участники имеют время до 1 июля 2020 года.

Вопросы и ответы

Вопрос: В 2018 году в ФНС мне сообщили, что ИП не могут претендовать на вычет при приобретении недвижимости. Тогда я была на УСН и стала владелицей квартиры. С начала 2019 года перешла на общую систему обложения налогами. В этом случае право я приобретаю, но позволяют ли сроки подавать заявление на возврат?

Ответ: Срок давности по вычету имущественного типа составляет 3 года. В 2020 году вы смело можете подавать декларацию и рассчитывать на возврат в размере проплаченного вами за 2019 год суммы НДФЛ.

Вопрос: Я ИП, работа по УСН. Регулярно оплачиваю за своих наемных сотрудников НДФЛ. Имею ли я основания на вычет?

Ответ: Вы нет, а ваши сотрудник да. Перечисления вы делаете не за себя, а за наемных работников. Сами же вы, работая по УСН, получаете освобождение от уплаты соответствующего налога, а значит и вычетного возврата.

Индивидуальные предприниматели получить налоговый вычет при покупке квартиры могут не всегда.

В этом вопросе существуют нюансы, связанные с моделью налогообложения ИП. Рассмотрим ситуации, в которых владельцу бизнеса полагается и связанные с его получением нюансы.

Законодательное регулирование вопроса

Система налогообложения в России урегулирована Налоговым Кодексом РФ : часть первая — ФЗ №146 от 31.07.98, часть вторая — ФЗ №117 от 05.08.00.

Предоставление имущественных вычетов отражают положения статей 217-220 второй части

документа, а также указания и разъяснения Федеральной налоговой службы.

Статус бизнеса

Индивидуальный предприниматель – это официально зарегистрированный в таком статусе гражданин для ведения коммерческой деятельности без образования юридического лица.

ГК РФ не считает индивидуальных предпринимателей субъектами владения недвижимостью. Поэтому приобретаемые данной категорией квартиры регистрируются в собственность на физических лиц без учета у них статуса ИП. Вот это обстоятельство и порождает вопросы о возможности предоставления ИП налогового вычета за покупку квартир.

Ответ кроется в сути льготы. По смыслу имущественный вычет не что иное, как возврат части уплаченного в казну подоходного налога () его плательщиками, а это граждане. Поскольку индивидуальный предприниматель сочетает в себе правовые признаки физического лица, претендовать на возврат налогов он может в этом качестве при соблюдении ряда условий.

Объекты

, с которых сможет получить вычет ИП:

Объекты

, с которых сможет получить вычет ИП:

- квартиры в многоквартирных домах;

- введенные в эксплуатацию объекты частного домостроения;

- объекты незавершенного строительства;

- земельные участки;

- строительство загородного дома после предоставления документального подтверждения расходов;

- расходы по ремонту приобретенной недвижимости – с 2017 года такие издержки должны отражаться в договоре купли,продажи или ДДУ.

Возврат возможен при единовременной оплате квартиры, при оформлении , а также в рамках долевого участия в строительстве. Также предприниматель претендует на вычет по кредитным процентам.

Условия и правила предоставления

После регистрации индивидуальный предприниматель к блестящим профессиональным перспективам приобретает мрачноватый «довесок»: обязанность по уплате целого ряда налогов. Приходится штудировать НК и распоряжения ФНС, чтобы выбрать подходящую систему налогообложения. От этого обстоятельства зависят виды налогов, их размер, возможные льготы.

Когда возврат не положен

Многие бизнесмены предпочитают специальные схемы:

Что и говорить, работа по «упрощенке» или «вмененке» снижает платежное бремя, облегчает ведение бухгалтерии. Но, в то же время, лишает предпринимателя льгот по имущественному налогу.

На примере востребованных схем объясним, почему.

Когда применяется УСН , в качестве налогооблагаемой базы выступает один из вариантов:

- общий доход предприятия с налоговой ставкой в 6%;

- «чистый» доход, когда от суммы поступлений вычитаются расходы бизнеса – ставка составит в этом случае от 5 до 15%.

При любом раскладе субъект оплачивает 13% НДФЛ в отношении наемного персонала, но за себя бизнесмен подоходные платежи в бюджет не вносит.

ЕНВД возможно при определенных видах деятельности. В этих случаях налоговая ставка определяется формулой с применением коэффициента в зависимости от типа бизнеса. Предприниматель производит обязательные отчисления за своих сотрудников (в ПФР, ФСС, ФМС), однако от собственного подоходного налога бизнесмен также освобожден.

Поскольку облагаемый подоходным отчислением доход в обоих вариантах отсутствует, то имущественный возврат с покупки квартиры не положен. По этой же причине не позволят воспользоваться вычетом остальные спец режимы.

Требования

У части предпринимателей без юрлица существует возможность получить вычет за купленную квартиру.

Эти лица удовлетворяют следующим требованиям закона:

Дополнительное условие

Предположим, ИП не перечислял НДФЛ в налоговый период. Но он состоит в зарегистрированном браке, и «вторая половина» исправно платит 13%. Вычет будет и в этом варианте, однако расчеты проводятся по базе плательщика.

Имеет ли значение дальнейшее назначение квартиры? С 2015 года – нет. Согласно апрельскому разъяснению Минфина за номером 03-11-11/21776 вычет на купленную квартиру предоставляется ИП даже в случаях использования этого объекта в основной деятельности претендента на льготу.

Порядок оформления

Предприниматель обращается в подразделение ФНС по месту расположения недвижимости, в районе регистрации сделки купли/продажи или по месту временного пребывания.

Предоставляются :

Когда можно приступать к оформлению льготы? Да хоть сразу же после покупки квартиры. Но, в случае положительного решения, перечисление производится по завершению налогового периода. В 2018 году вычет получают за три предшествующих периода.

Предельная сумма возврата

Финансовые рамки возврата НДФЛ идентичны условиям для физических лиц:

- при покупке квартиры расчетный максимум составит 2 млн.руб. от стоимости жилья с максимальным возвратом в 260 000 рублей;

- если происходит процентный возврат с ипотеки – сумма льготного исчисления увеличена до 3 миллионов.

С 2014 года преференция полагается в отношении нескольких объектов недвижимости до исчерпания максимума.

О правилах получения возврата ранее уплаченного НДФЛ при покупке недвижимости рассказано в следующем видеосюжете:

Любой гражданин, имеющий свой собственный бизнес и находящийся в статусе индивидуального предпринимателя, обязан уплачивать в госказну установленный процент от общей суммы своей прибыли — налог. Его размер напрямую зависит от принятой системы сбора налогов. Существует юридически закрепленная процедура, позволяющая ИП законным путем получить обратно часть тех денег, которые он перечислил государству в качестве налога. Для того, чтобы правильно реализовать ее, ИП следует ознакомиться с рядом аспектов и нюансов этого процесса.

Любой гражданин, имеющий свой собственный бизнес и находящийся в статусе индивидуального предпринимателя, обязан уплачивать в госказну установленный процент от общей суммы своей прибыли — налог. Его размер напрямую зависит от принятой системы сбора налогов. Существует юридически закрепленная процедура, позволяющая ИП законным путем получить обратно часть тех денег, которые он перечислил государству в качестве налога. Для того, чтобы правильно реализовать ее, ИП следует ознакомиться с рядом аспектов и нюансов этого процесса.

Понятие налогового вычета для ИП в законодательной базе РФ

Согласно действующему законодательству, возможность осуществить процесс возврата денег в виде налогового вычета предоставляется только тем физическим лицам, которые признаны резидентами РФ. Основным условием является наличие трудоустройства с официально заключенным контрактом и документ, удостоверяющий, что лицо исправно отчисляет в казну сумму, равную 13% от его трудовых доходов.

Резидентом РФ может считаться не только гражданин РФ. Также это может быть лицо, не являющееся таковым, но обладающее видом на жительство в РФ и находящееся в стране более полугода. При этом граждане РФ, находящиеся на территории другого государства и оформившие там документы для вида на жительство, не считаются резидентами.

Налоговый вычет поможет ИП сохранить часть денег. По сути, это — основной законный способ сократить объем налога, требуемого к оплате. Однако, он соотносится только с , который взимается из общего заработка физического лица. Поэтому ИП на и не обладают правом экономии средств в виде налогового вычета, так как они не уплачивают НДФЛ.

На какие виды налоговых вычетов может претендовать ИП

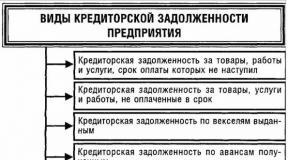

Официально выделяется 5 видов налоговых вычетов, каждый из которых имеет свои условия для применения и способ расчета:

- стандартный;

- социальный;

- имущественный;

- профессиональный;

- инвестиционный.

Стандартный вид предполагает вычеты для особых категорий граждан, которые обладают определенными льготами, в том числе, на детей. Для подтверждения наличия льготы необходимо обратиться в территориальный орган налоговой службы и получить там соответствующую справку.

В Налоговом кодексе РФ (статья 218) указаны определенные суммы, на которые, в зависимости от статуса лица, может претендовать ИП за каждый месяц налогового периода с целью снизить налоговое бремя:

- 500 рублей – предусмотрен для граждан, удостоенных звания Героя СССР и РФ, а также представленных к получению высших государственных наград и т. п.;

- 1400 рублей - за рождение первого и второго детей, даже если они имеют разных отцов;

- 3000 рублей - для многодетных родителей (или опекунов), имеющих трех и более детей, участников ВОВ, участников Чеченской войны и детей погибших военнослужащих, а также ликвидаторов взрыва на ЧАЭС;

- 6000-12000 рублей - лицам, отвечающим за учащихся в образовательных учреждениях и детей-инвалидов в возрасте до 24 лет.

К социальному виду относятся те суммы, которые человек передал в бюджет благотворительных организаций, однако, они не должны превышать планку в 25% от всего его дохода. Также учитывается оплата по контракту за личное обучение или обучение своих детей. Организации, в которых резидент обучается, должны обладать официальной лицензией, но сумма вычета не может превышать уровень, установленный в Налоговом кодексе. Чтобы получить вычет, лицу необходимо обратиться в территориальный орган налоговой службы по месту прописки и выполнить ряд условий:

- оплатить НДФЛ;

- предоставить копию документа, подтверждающего получение образования на платной основе;

- прикрепить квитанцию об уплате суммы с указанием личных данных.

Объем возмещенных средств, потраченных на коммерческое образование, не может превышать сумму 120.000 рублей. Исходя из расчетов, если студент официально зарегистрирован, как предприниматель, он может выгодно сэкономить около 15.600 рублей за 10 месяцев учебного года.

Также существует возможность получить обратно часть денег, затраченных как на собственное лечение, так и на медицинские услуги, оказанные членам своей семьи. Под ними подразумевается:

Чтобы провести такую операцию, следует также обратиться в налоговую службу.

Имущественный вычет подразумевает возврат средств, затраченных на осуществление каких-либо сделок купли-продажи (земельного участника, дома, квартиры, акций в компаниях или обществах), в том числе посредством ипотечного займа.

Таким образом, основные виды налоговых вычетов позволяют ИП выгоднее совершать сделки и возвращать определённую часть денег, потраченных на них. Со стороны государства, предоставление права на налоговый вычет является ответным шагом предпринимателю, который вовремя и в полном объеме уплачивает в казну налоги (НДФЛ и НДС).

Государство может предоставить ИП право воспользоваться имущественным налоговым вычетом неоднократно, но в пределах в 2 млн руб., при условии, что собственник купил имущество и потратил, допустим, только 1 млн руб. Другой частью средств, при этом, он официально имеет право распорядиться при осуществлении сделки с другим имуществом (письмо ФНС России от 18.09.2013 №БС-4-11/16779@, письмо Минфина России от 13.09.2013 №03-04-07/37870).

Чтобы получить согласие на применение имущественного налогового вычета, ИП должен заполнить форму 3-НДФЛ, а также предоставить ряд следующих документов:

- декларацию 2-НДФЛ;

- оригинал документа купли-продажи недвижимого имущества;

- квитанцию, говорящую о своевременной уплате по заключенному договору;

- регистрационную выписку из соответствующего органа регистрации;

- письменное заявление на вычет.

К профессиональным вычетам относятся такие, которые составляют документально подтверждённые расходы по определенным договорам. На них, как и на предыдущие, ИП имеют право, если исправно уплачивают 13% от всего своего заработка. Для правильного оформления вычета необходимо предоставить документы, которые подтверждают прозрачность бухгалтерского учета. Это могут быть:

- квитанции;

- чеки;

- акты о проведенных сделках;

- накладные;

- счета-фактуры и т. д.

В случае документально подтверждённых полученных доходов ИП может получить вычет в полном размере связанных с данными доходами расходов.

ИП может воспользоваться вычетом в размере 20% от всего его заработанного дохода, если он не имеет возможности предоставить бумаги с указанными расходами. , подобное правило не относится к тем физическим лицам, которые официально не зарегистрированы в реестре ИП, но осуществляют собственную предпринимательскую деятельность.

При долгосрочном инвестировании, продаже авуаров (ценных бумаг), зачислении средств на личный счет применяется система инвестиционного вычета налога, также имеющая свои ограничения, установленные статьям Налогового кодекса РФ. Для того, чтобы претендовать на подобное снижение налоговой базы, ИП должен произвести одну из следующих операций:

- совершить сделку купли недвижимого имущества;

- отстроить дом, с учетом средств, направленных на покупку строительных материалов;

- передать в ведение государства участок земли для последующей эксплуатации его им;

- осуществить в банке кредитную сделку.

Налоговым законодательством предусмотрена сумма в 3.000.000 рублей, которая является максимальной для снижения налога. Аналогично имущественному вычету, государство может предоставить ИП право воспользоваться налоговым вычетом несколько раз.

Особенности налогового вычета для индивидуальных предпринимателей

Применительно к физическому лицу, зарегистрированному в качестве ИП, существует перечень нюансов, в соответствии с которыми он не сможет вернуть себе затраченные средства.

Это происходит в том случае, если бизнес ИП относится к льготной категории, что априори подразумевает снижение налога.

Однако, он все может получить обратно деньги, если:

- его деятельность не требует налоговых отчислений или попадает под особую, более упрощенную схему отчислений в казну;

- имеется юридически оформленное подтверждение, что ИП регулярно платит НДФЛ по ставке 13%.

Налоговый вычет индивидуального предпринимателя на ЕНВД

Несмотря на вышеуказанную мысль, что ИП на ЕНВД не может получать вычет в общих случаях, из этого правила имеется исключение. Налоговый вычет индивидуальный предприниматель может получить, если он получает дополнительные средства, с которых удерживается НДФЛ.

ИП, желающий вести учет по схеме ЕНВД, должен подать соответствующее прошение в территориальный орган налоговой службы по месту жительства.

Заявление по форме ЕНВД-2 подается в течение первых пяти дней с того момента, как ИП начал осуществлять свою деятельность.

Основные документы, также предоставляемые гражданином в налоговую службу, следующие:

- паспорт;

- заверенные нотариусом оригиналы актов о регистрации ИП в территориальном органе единого регистрационного центра.

Если ИП уже прошел процедуру постановки на учет в данной налоговой инспекции по иному делу, он все равно должен пройти регистрацию при переходе на ЕНВД.

Предусмотрено наказание, согласно которому ИП, не направивший свои документы в налоговую службу в течение установленного срока, может быть привлечен к административной ответственности и наказан выплатой штрафа в размере 10% от суммы заработка за данный период. Подобный штраф должен составлять сумму не менее 40.000 руб.

Условия получения имущественного налогового вычета для ИП

Налоговым законодательством отдельно выделены основные условия, при исполнении которых ИП имеет право претендовать на имущественный вычет:

Предусмотрен дополнительный способ получения налогового вычета в полном объеме предпринимателем при приобретении жилья. Для этого следует подать в НС документы, подтверждающие, что муж/жена ИП платит налог НДФЛ в размере 13% от своей зарплаты. Наибольшая сумма вычета равняется 2.000.000 руб. Т. е., ИП может сэкономить 260.000 руб.

Если сделка совершена после 2014 г., такую процедуру он может пройти неограниченное количество раз, но в пределах лимита в 260.000 руб.

Порядок оформления и необходимые документы для получения налогового вычета для ИП

Получение налогового вычета возможно на основании тех документов, которые ИП подал на рассмотрение. В пакет бумаг, требуемых сотрудниками налоговой службы, должны входить следующие документы:

- паспорт;

- декларация 2-НДФЛ;

- квитанции, указывающие на своевременность и полноту уплаты средств по заключенной сделке;

- акт выписки из ЕГРИП;

- заверенные нотариусом оригиналы актов о регистрации ИП в территориальном органе единого регистрационного центра (ЕРЦ);

- оригинал документа сделки купли-продажи имущества;

- расходная декларация;

- указание индивидуального банковского счета, на который будет переведен полученный вычет;

- справка 3-НДФЛ.

Основные ошибки при получении налогового вычета

Зачастую граждане допускают несколько ключевых ошибок, которые приводят к тому, что им не дают разрешение на получение налогового вычета. Среди них:

- не предоставлены бумаги, подтверждающие происхождение доходов;

- расходы были оплачены другим человеком (а не лично налогоплательщиком);

- оплата за предоставление медицинских или иных услуг была перечислена заведениям, которые не обладают официальной гослицензией.