Нарушение сроков уплаты ндфл. Штраф за неуплату ндфл в срок: физическим, юридическим лицом. Правильное определение даты

Вопрос

Выплатили зп (вторую половину за февраль) 13 марта, а НДФЛ забыли перечислить… Обнаружили и оплатили НДФЛ 30 марта

как в этом случае заполнять 6-НДФЛ? и какая ответственность за несвоевременное перечисление НДФЛ? Пени или еще штрафы?

Ответ

В соответствии с Порядком заполнения в Разделе 2 указывается:

- по строке 100 — дата фактического получения доходов – 13 марта 2017;

- по строке 110 — дата удержания налога с суммы фактически полученных доходов – 13 марта;

- по строке 120 — дата, не позднее которой должна быть перечислена сумма налога – 14 марта;

- по строке 130 — обобщенная сумма фактически полученных доходов (без вычитания суммы удержанного налога;

- по строке 140 — обобщенная сумма удержанного налога

В случае неправомерного несоблюдения сроков перечисления НДФЛ в бюджет налоговый агент может быть привлечен к ответственности по ст. 123 НК РФ. Размер штрафа составляет 20% от суммы несвоевременно перечисленного налога.

При этом, как разъяснил Пленум ВАС РФ, данное правонарушение может быть вменено налоговому агенту только в том случае, если он имел возможность удержать и перечислить соответствующую сумму налога из выплачиваемых налогоплательщику денежных средств (п. 21 Постановления Пленума ВАС РФ от 30.07.2013 N 57).

Заполнение строки 120 в расчете 6-НДФЛ.

В соответствии с пп. 1 п. 1 ст. 223 Налогового кодекса РФ дата фактического получения дохода в виде заработной платы определяется как день выплаты дохода.

При выплате дохода в виде заработной платы налоговые агенты обязаны удержать начисленную сумму налога и перечислить удержанный налог в бюджет не позднее дня, следующего за днем выплаты заработной платы (п. 6 ст. 226 НК РФ).

Согласно п. 4.2 разд. IV Порядка заполнения и представления расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом по форме 6-НДФЛ (Приложение N 2 к Приказу ФНС России от 14.10.2015 N ММВ-7-11/450@), по строке 120 указывается дата, не позднее которой должна быть перечислена сумма налога в бюджет.

Таким образом, в случае, когда работнику заработная плата была выплачена 13 марта 2017, удержанный при выплате налог организация должна была перечислить в бюджет не позднее 14.03.2017 и эту же дату указать в строке 120 формы 6-НДФЛ за 1 квартал 2017..

Указание в строке 120 фактической даты перечисления НДФЛ в бюджет – 30.03.2017, по нашему мнению, может быть расценено налоговыми органами как представление недостоверных сведений, за которое организация может быть оштрафована по п. 1 ст. 126.1 НК РФ в размере 500 руб. Кроме этого, организации грозят штраф за неперечисление в установленный срок удержанных сумм налога в размере 20% от суммы, подлежащей перечислению (ст. 123 НК РФ), и пени (п. 7 ст. 75 НК РФ).

Смежные вопросы:

-

Сотрудник работает с января 2016 года по настоящее время. До ноября 2016г. сотрудник был не резидентом (НДФЛ30%). В ноябре компания сделала перерасчет НДФЛ по ставке 13% за весь отработанный…... -

Добрый день! По декларации по УСН за год (15%). Скажите если авансовые платежи не совпадают по отчету, это как то отражается в декларации по УСН или в ИФНС сами…... -

Как отразить в отчете 6НДФЛ оплату за аренду автомобиля у физ. лица, который не является сотрудником организации.

✒ Расчет 6-НДФЛ представляется по всем физлицам, которым ваша организация выплачивала доходы…... -

Добрый день! Скажите, нужно ли отражать премии в формах 2 и 6-НДФЛ. И если нужно, то каким образом и какие нюансы в этом вопросе есть?

✒ Да, премия указывается…...

Обязанность по уплате НДФЛ может лежать на самом налогоплательщике - физическом лице, в том числе ИП, либо на налоговом агенте, выплачивающем облагаемые НДФЛ доходы физлицам (п. 1 ст. 227 , п. 2 ст. 214 , п. 1 ст. 228 , п. 1 ст. 226 НК РФ). За неуплату налога или несвоевременную уплату предусмотрены штрафы.

Штраф за неуплату НДФЛ налоговым агентом

По общему правилу если налоговый агент не удержит и/или не перечислит НДФЛ с дохода налогоплательщика, либо не полностью удержит и/или не полностью перечислит налог, то с налогового агента может быть взыскан штраф в размере 20% от суммы, которая необходимо было удержать/перечислить в бюджет (ст. 123 НК РФ). Правда, только в том случае, когда у агента была возможность удержать НДФЛ из доходов физлица. Ведь если гражданину был выплачен доход, к примеру, только в натуральной форме, то удержать с него налог нельзя (п. 4, 5 ст. 226 НК РФ , п. 21 Постановления Пленума ВАС от 30.07.2013 № 57). И в такой ситуации штраф к налоговому агенту неприменим.

Штрафа можно при неудержании/неперечислении можно избежать при соблюдении следующих условий (п.2 ст.123 НК РФ):

- расчет по НДФЛ представлен в ИФНС своевременно;

- в расчете отсутствуют факты неотражения или неполноты отражения сведений и (или) ошибки, приводящие к занижению суммы налога, подлежащей уплате в бюджет;

- налоговым агентом самостоятельно уплачены сумма налога, не перечисленная в срок, и пени до того момента, когда агенту стало известно об обнаружении ИФНС факта несвоевременного перечисления НДФЛ или о назначении выездной налоговой проверки по этому налогу за соответствующий налоговый период.

В некоторых случаях налоговики пытаются взыскать с налогового агента помимо штрафа еще недоимку и пени.

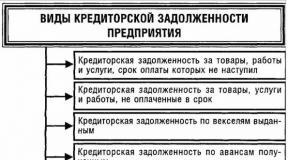

| Ситуация | Что могут взыскать с агента кроме штрафа |

|---|---|

| Налоговый агент не удержал НДФЛ из доходов физлица | Ничего. Недоимка не может быть взыскана, поскольку уплата НДФЛ за счет средств налогового агента не допустима (п. 9 ст. 226 НК РФ). А если нельзя взыскать недоимку, то пени по НДФЛ начислять тоже нет оснований (Письмо ФНС от 04.08.2015 № ЕД-4-2/13600 ) |

| Налоговый агент удержал НДФЛ из доходов физлица, но не перечислил его в бюджет | — недоимку; — пени (п. 1 , 7 ст. 75 , п. 5 ст. 108 НК РФ) |

Штраф за неуплату НДФЛ самим налогоплательщиком

За неуплату или неполную уплату налога, возникшую в результате занижения налоговой базы, на физлицо может быть наложен штраф в размере 20% от неуплаченной суммы налога или 40% при совершении деяния умышленно (

Физлица как самостоятельные плательщики НДФЛ с суммы полученного дохода.

- Организации и ИП – в качестве налогового агента при удержании налога с выплаченного сотрудникам дохода.

В случае если организация имеет обособленные подразделения, нужно придерживаться порядка осуществления оплаты НДФЛ по филиалам, о котором рассказывается в материале «Если НДФЛ за подразделение ушел по адресу головного офиса, санкций не будет». Какие нарушения бывают в области налогообложения НДФЛ Ответственность по НДФЛ наступает в следующих случаях:

- Если налогоплательщик или налоговый агент не произвел оплату налога или оплатил его, но не в полной сумме (об этом – в материале «Минфин не поддерживает предложение о повышении штрафа для налоговых агентов до 200% от неуплаченных сумм»).

- Если плательщик (агент) не отчитался по установленным для НДФЛ формам или допустил в них ошибки.

Удержали налог, но забыли уплатить: как заполнить 6 ндфл в таких случаях

Решение Конституционного суда про штрафы от 06.02.2018 №6-П Больше налоговики не смогут штрафовать предпринимателей, которые самостоятельно исправили нарушение - решение Конституционного суда обязательно для всех. Что это значит? Если бизнесмен вовремя не перечислит НДФЛ, ему полагается штраф - 20% от неуплаченной суммы налогов (ст.

Внимание

НК РФ). Бывает, бизнесмен допускает ошибку в бухучете или неправильно заполняет декларацию. Штрафа не будет, если он исправит ошибку, доплатит недостающую сумму налога и подаст уточняющую декларацию.

Важно

Даже если это произойдет позже срока уплаты налогов. Налоговый кодекс предусматривает два таких случая (п.

4 ст.

Налоговая не оштрафует за просрочку по ндфл, если вовремя исправиться

Центральные вопросы Штрафы за неуплату НДФЛ в 2018 году предусматриваются для многих категорий налогоплательщиков. Важно знать, сколько придется заплатить нарушителю закона и какие изменения были введены в законодательство с начала года.

Кто должен платить Налог на доходы физических лиц удерживается с каждого сотрудника работодателем. Он составляет 13%, которые установлены на государственном уровне.

Если гражданин является резидентом страны, то при расчете важно знать полную сумму дохода на территории государства и за его пределами. Для нерезидентов налоговая база определяется только на основании российских доходов.

Налоги за трудовую деятельность работников отчисляются работодателями. Во внимание не принимается статус учреждения и его организационная форма. Иностранные граждане уплачивают налог по патенту заранее в установленном значении.

Какие положены штрафы за неуплату ндфл в 2018 году

Источник: журнал «Главбух» Обязанности налоговых агентов При выплате доходов работникам организация-работодатель признается налоговым агентом. Основная обязанность налоговых агентов – правильно и своевременно исчислить, удержать с физических лиц НДФЛ и перечислить налог в бюджет (подп.

1 п. 3 ст. 24, п. 1 ст. 226 НК РФ), а также предоставлять сведения о суммах выплаченных доходов. По общему правилу сумма налога, исчисленная и удержанная с сотрудников, подлежит перечислению в бюджет в налоговый орган по месту постановки на учет, то есть по месту регистрации организации (п.

7 ст. 226 НК РФ). Хотя нередко налоговые агенты допускают нарушения именно в порядке перечисления сумм удержанного налога в бюджет. Рассмотрим более подробно особенности привлечения к ответственности налоговых агентов за данное налоговое нарушение.

Неуплата ндфл в 2017-2018 годах и ее последствия

Срок может варьироваться в зависимости от способа получения доходов:

- наличными средствами;

- натуральными товарами;

- в форме материальной выгоды;

- безналичным способом.

Некоторые работодатели, чтобы избежать уплаты налога, применяют конвертную систему выдачи зарплаты. В этом случае размер налогов и страховых отчислений уменьшается.

Инфо

Если налоговые инспекторы выявят нарушения, то работодателю придется заплатить 40% от суммы долга. Но нарушители этого часто не боятся. Поэтому законодательно решается вопрос не только об увеличении штрафных санкций, но и других мерах борьбы.

После совершения правонарушения работодателю потребуется заплатить пеню. Она начисляется в зависимости от некоторых обстоятельств.

Важно знать ситуации, когда дополнительные средства не могут быть удержаны, а также полномочия налоговиков в начислении таких выплат.

6-ндфл налог перечислен позже

Рассмотрим еще одну ситуацию, при которой может возникнуть вопрос, будет ответственность смягчена или нет? Организация выполняет все свои обязанности налогового агента, своевременно представляет сведения 2-НДФЛ, уплачивает исправно налог, и все предыдущие результаты налоговых проверок были положительными. Но в какой-то момент она пропустила срок перечисления налога.

Такая хорошая репутация поможет смягчить ответственность налогоплательщика? Ответ на этот вопрос вы найдете здесь. А о том, какие факторы дают возможность смягчить ответственность плательщика, читайте в материале «Ст.

123 НК РФ (2017-2018): вопросы и ответы». Когда не возникает ответственность по уплате НДФЛ Бывают случаи, при которых на первый взгляд может показаться, что нарушение совершено, но на самом деле вина налогоплательщика не наступает.

Недоплата ндфл. иногда за это не штрафуют

В период действия прежней редакции статьи 123 НК РФ налоговые агенты могли быть освобождены от ответственности в случае несвоевременной уплаты налога. При условии, что сумма НДФЛ была перечислена в бюджет: 1) до назначения выездной проверки (постановления ФАС Московского от 05.04.11 № КА-А40/1966-11, ФАС Северо-Кавказского от 17.02.11 № А32-15885/2010, ФАС Западно-Сибирского от 10.02.09 № Ф04-643/2009(48-А45-46) округов); 2) до вынесения решения по результатам выездной проверки налоговым органом (постановления ФАС Северо-Западного округа от 18.01.10 № А44-2439/2009, ФАС Уральского от 14.01.10 № Ф09-10817/09-С3 округов).

Отметим, что в настоящее время избежать штрафов, если НДФЛ перечислен позже, налоговому агенту не получиться.

Штраф за неуплату ндфл

Это возможно при:

- внесении НДФЛ заранее, до получения дохода;

- перечислении налога в бюджет до выплаты заработной платы сотрудникам;

- переводе средств в НФС головного офиса вместо курирующей филиал инспекции;

- неуплате налога, так как приобретение было сделано из внебюджетных средств.

В таких ситуациях работодатель может отстоять свои права и избежать административной ответственности. Выделяют ситуации, когда возможно законное снижение размера штрафных санкций. При определении штрафа важно учитывать смягчающие обстоятельства:

- технические ошибки программы;

- смена руководства организации;

- признание вины работодателем;

- отсутствие задолженности по другим сборам;

- социальная сфера деятельности учреждения.

Если присутствует хотя бы один из признаков, то штраф может быть уменьшен вдвое.

А штраф по статье 123НК в размере 20%?Кстати, НДФЛ с зарплаты за декабрь перечислять по новому КБК? Ответить с цитированием Вверх ▲

- 28.01.2012, 22:19 #5 Сообщение от Аноним А штраф по статье 123НК в размере 20%? нет. это штраф за неудержание… перечислите- будут только пени. Почему-то я Вам верю… Ответить с цитированием Вверх ▲

- 28.01.2012, 22:41 #6 Спасибо всем! Saigak, вы меня немного успокоили. Ответить с цитированием Вверх ▲

- 28.01.2012, 22:42 #7 Сообщение от Аноним немного успокоили. можете много успокоится…. Почему-то я Вам верю… Ответить с цитированием Вверх ▲

- 29.01.2012, 13:47 #8 Мы заплатили по старому КБК ….Что делать?? Ответить с цитированием Вверх ▲

- 29.01.2012, 14:27 #9 Маничка, писать в налоговую заявление об уточнении платежа.

НК РФ (2017): вопросы и ответы 17.03.16 Какой размер штрафа за неуплату НДФЛ в 2015 году? 19.01.15 Финансовые трудности налогового агента — организации могут смягчить ответственность 21.11.14 Ответственность за нарушение порядка удержания и перечисления НДФЛ 31.10.14 За ошибочное перечисление НДФЛ по месту головного офиса штраф не полагается 15.10.14 Правомерно ли привлекать налогового агента к ответственности за досрочное перечисление в бюджет НДФЛ?

Кто должен исполнять обязанность по уплате налога Какие нарушения бывают в области налогообложения НДФЛ Когда наступает ответственность за неуплату налога Можно ли уменьшить вину налогового агента Когда не возникает ответственность по уплате НДФЛ Кто должен исполнять обязанность по уплате налога Обязанность перечисления НДФЛ в бюджет возникает при наличии объекта налогообложения.

Если забыли перечислить ндфл во время за отпуск что будет

Реквизиты для оплаты пени по НДФЛ в 2017-2018 годах остались неизменны и представлены в материале «КБК для перечисления пеней по НДФЛ в 2017–2018 годах». Что же касается штрафа, правильно рассчитать его сумму вам поможет наш материал «Какая ответственность предусмотрена за неуплату НДФЛ?». Можно ли уменьшить вину налогового агента Законодательством в сфере прав – гражданского, уголовного, административного и пр. – предусмотрены такие условия, которые позволяют уменьшить ответственность лица за совершенное правонарушение, при этом НК РФ тоже предусматривает эту возможность. О том, как обосновать уменьшение вины работодателя, рассказывается в материале «Финансовые трудности налогового агента — организации могут смягчить ответственность».

Неисполнение обязанностей налоговых агентов: ответственность В соответствии со статьей 123 НК РФ невыполнение налоговым агентом обязанности по удержанию и (или) перечислению налогов может выражаться в том, что он:

- не удержал налог (удержал его неполностью);

- не перечислили (неполностью перечислили) суммы налога, подлежащего удержанию и/или перечислению.

При этом указано, что ответственность наступает в случае, если налог не исчислен и/или не уплачен налоговым агентом в сроки, установленные Налоговым кодексом. Ответственность за данное нарушение – 20 процентов от суммы, подлежащей удержанию и (или) перечислению. Несвоевременная уплата В письме от 12.04.13 № 03-02-07/1/12347 рассмотрена ситуация, которая довольно часто встречается на практике: налоговый агент удержал НДФЛ в 2010 году и перечислил его в бюджет полностью (либо частично), но уже в 2012 году.

Нами был перечислен НДФЛ 16.06.2016 с опозданием на 2 дня (платежные поручения были направлены в банк 14.06.2016г. инкассо с расчетного счета неправомерно были сняты денежные средства судебными приставами который их позже вернули, но на 14.06.2016 по их вине не было денег на расчетном счете). После сдачи НДФЛ-6 28.07.2016г. пришло требование об уплате штрафа по статье 123 НК РФ в размере 20 % от суммы налога.1. Правомерно ли нас наказывают по статье 123 если на момент подачи декларации НДФЛ был уплачен?2. Если правомерно то как можно уменьшить сумму штрафа по нашей ситуации?

1.Да, штраф по ст. 123 НК РФ в данном случае правомерен.

При перечислении НДФЛ в бюджет налоговые агенты должны соблюдать сроки, установленные статьей 226 Налогового кодекса РФ. Обязанность организации по уплате налога считают исполненной в тот день, когда организация предъявила в банк платежное поручение, чтобы перечислить деньги в бюджет. И главное, чтобы на расчетном счете организации было достаточно денег. Если для уплаты налога на расчетном счете организации недостаточно средств уплаченным налог считаться не будет.

Такой порядок предусмотрен подпунктом 1 пункта 3 статьи 45 НК РФ.

Налоговая инспекция может взыскать с налогового агента штраф в размере 20 процентов от суммы НДФЛ, подлежащей удержанию и (или) перечислению в бюджет, если в установленный срок налоговый агент не перечислил (не полностью перечислил) в бюджет удержанную сумму налога.

2.Налоговый кодекс РФ обязывает инспекцию при принятии решения по итогам проверки учитывать смягчающие обстоятельства (подп. 4 п. 5 ст. 101 НК РФ). Их перечень приведен в пункте 1 статьи 112 Налогового кодекса РФ. Данный перечень не является исчерпывающим, поэтому при принятии решения по проверке инспекция по своему усмотрению может учитывать и иные смягчающие обстоятельства (подп. 3 п. 1 ст. 112 НК РФ).

Если при назначении штрафа проверяющие не учли имеющиеся у плательщика смягчающие обстоятельства, есть смысл обратиться к руководству инспекции с ходатайством о снижении размера санкции. В качестве смягчающего обстоятельства можно указать, что организация совершила налоговое правонарушение впервые. Небольшая просрочка произошла по причине инкассо с расчетного счета. Также укажите, что недоимка была погашена в добровольном порядке. Инспекторы должны учесть данные обстоятельства и снизить штраф (п. 3 ст. 114 НК РФ).

Обоснование

(Цветом выделена информация, которая поможет Вам принять правильное решение)

Как организации перечислить налог в бюджет

Когда налог считают уплаченным

Налог считают уплаченным в тот день, когда организация предъявила в банк платежное поручение, чтобы перечислить деньги со своего расчетного счета на счет Казначейства России. При этом на расчетном счете организации должно быть достаточно денег для платежа.

И само собой, платежное поручение должно быть правильно заполнено. Иначе сотрудники банка его не примут. Правила, по которым нужно заполнять поручения на уплату налогов, прописаны в Положении Банка России от 19 июня 2012 г. № 383-П и в приказе Минфина России от 12 ноября 2013 г. № 107н. Подробнее об этом см. Как заполнить платежное поручение на перечисление налогов и страховых взносов.

Другим способом перечислить налоги нельзя. К слову, оплата через платежные терминалы или переводом без открытия банковского счета, законодательством не предусмотрена (письма Минфина России от 20 мая 2013 г. № 03-02-08/17543, от 21 июня 2010 г. № 03-02-07/1-287).

Но исполнить обязанность по уплате налогов можно и без перевода денег. Так, налог считают уплаченным в тот день, когда:

· налоговая инспекция приняла решение о зачете переплаты по одному налогу в счет погашения обязательств по другому;

· с доходов налогоплательщика положенную сумму налога удержал налоговый агент. Конечно, только если за ним законодательно закреплена такая обязанность.

Такие правила установлены пунктом 3 статьи 45 Налогового кодекса РФ.

· организация отозвала из банка свое платежное поручение на уплату налога;

· в платежном поручении указаны неправильные банковские реквизиты Казначейства России (номер счета казначейства и наименование банка получателя), и из-за этого налог не зачислили в бюджет;

· для уплаты налога на расчетном счете организации недостаточно средств.

Такие правила установлены пунктом 4 статьи 45 Налогового кодекса РФ.

Как налоговому агенту перечислить НДФЛ в бюджет

Ответственность за несвоевременную уплату НДФЛ

При перечислении НДФЛ в бюджет налоговые агенты должны соблюдать сроки, установленные статьей 226 Налогового кодекса РФ. Положения статей 227 и 228 Налогового кодекса РФ, согласно которым НДФЛ можно платить по окончании года, на налоговых агентов не распространяются. Такой порядок подтверждается постановлением Президиума ВАС РФ от 5 июля 2011 г. № 1051/11.

Налоговая инспекция может взыскать с налогового агента штраф в размере 20 процентов от суммы НДФЛ, подлежащей удержанию и (или) перечислению в бюджет:

· если в установленный срок налоговый агент не удержал (не полностью удержал) налог из денежных средств, выплаченных контрагенту;

· если в установленный срок налоговый агент не перечислил (не полностью перечислил) в бюджет удержанную сумму налога.

Это следует из положений статьи 123 Налогового кодекса РФ и подтверждается письмом Минфина России от 19 марта 2013 г. № 03-02-07/1/8500.

Применение штрафных санкций не освобождает налогового агента от обязанности перечислить в бюджет удержанную сумму налога (п. 5 ст. 108 НК РФ). Более того, налоговая инспекция может взыскать эти суммы в бесспорном порядке (п. 1 ст. 46, п. 1 ст. 47 НК РФ).

Если НДФЛ перечислен в бюджет позже установленных сроков, то помимо штрафных санкций инспекция может начислить организации пени (ст. 75 НК РФ). Пени начислят в целом по организации с учетом даты получения дохода каждым сотрудником и фактических сроков удержания НДФЛ налоговым агентом (п. 2 письма ФНС России от 29 декабря 2012 г. № АС-4-2/22690).

Штрафа по статье 123 Налогового кодекса РФ можно избежать, если организация докажет, что у нее не было возможности удержать НДФЛ у сотрудника (п. 21 постановления Пленума ВАС РФ от 30 июля 2013 г. № 57). При этом перечислять в бюджет сумму неудержанного НДФЛ за счет собственных средств налоговый агент не обязан (п. 9 ст. 226 НК РФ). Если удержать НДФЛ невозможно, то организация обязана уведомить налоговую инспекцию о неудержанной сумме налога не позднее 1 марта года, следующего за истекшим налоговым периодом (подп. 2 п. 3 ст. 24 и п. 5 ст. 226 НК РФ).

Важно: если при выплате доходов организация не удержала налог, взыскивать с нее пени за несвоевременное перечисление НДФЛ в бюджет нельзя. Об этом сказано в письме ФНС России от 4 августа 2015 г. № ЕД-4-2/13600. Позиция налоговой службы основана на том, что налоговый агент не должен платить налог за счет собственных средств. И если НДФЛ не удержан, должником бюджета является сотрудник, получивший доход, а не налоговый агент. Для объективности отметим, что в пункте 2 постановления от 30 июля 2013 г. № 57 Пленум ВАС РФ допускал возможность взыскания пеней в тех случаях, когда налоговый агент должен был удержать налог, но фактически этого не сделал. По мнению ВАС РФ, в таких ситуациях пени могут быть начислены с того момента, когда налог нужно было удержать, и до наступления срока, когда обязанность по уплате должен исполнить сам налогоплательщик.

Если неудержание (неполное удержание) и (или) неперечисление (неполное перечисление) налога в бюджет выявлены в результате проверки, организация (ее сотрудники) может быть привлечена не только к налоговой, но и к административной, а в некоторых случаях к уголовной ответственности (ст. 123 НК РФ, ст. 15.11 КоАП РФ, ст. 199.1 УК РФ).

Оштрафовать налогового агента по статье 122 Налогового кодекса РФ налоговая инспекция не может. К ответственности, которая предусмотрена этой статьей, могут быть привлечены только налогоплательщики. Именно на них возложена обязанность по уплате законно установленных налогов (подп. 1 п. 1 ст. 23 НК РФ). Обязанности налоговых агентов заключаются в том, чтобы правильно и своевременно рассчитать сумму налога, удержать ее из доходов контрагента (налогоплательщика) и перечислить в бюджет (п. 3 ст. 24 НК РФ). За неисполнение этих обязанностей они могут быть привлечены к ответственности по статье 123 Налогового кодекса РФ. Иная квалификация нарушений, допущенных налоговым агентом, неправомерна (ст. 106 НК РФ).

Что грозит организации и ее ответственным сотрудникам по итогам налоговой проверки

По результатам налоговой проверки инспекция может применить к организации и ее должностным лицам налоговую или административную ответственность. В некоторых случаях материалы проверки инспекция может передать в органы внутренних дел для возбуждения уголовного дела.

Размеры санкций могут меняться в зависимости от обстоятельств, смягчающих или отягчающих вину плательщика, допустившего нарушения.

Смягчающие обстоятельства

Привлекая организацию к налоговой ответственности, инспекция обязана учитывать смягчающие обстоятельства (подп. 4 п. 5 ст. 101 НК РФ). Перечень смягчающих обстоятельств приведен в пункте 1 статьи 112 Налогового кодекса РФ. При наличии хотя бы одного из них сумма штрафа должна быть уменьшена по крайней мере в два раза. Об этом сказано в пункте 3 статьи 114 Налогового кодекса РФ.

Если при назначении штрафа проверяющие не учли имеющиеся у плательщика смягчающие обстоятельства, есть смысл обратиться к руководству инспекции с ходатайством о снижении размера санкции.

Ситуация: можно ли изменить решение инспекции. По результатам проверки инспекция привлекла организацию к ответственности без учета смягчающих обстоятельств

Да, можно, в части привлечения организации к ответственности.

Налоговый кодекс РФ прямо обязывает инспекцию при принятии решения по итогам проверки учитывать смягчающие обстоятельства (подп. 4 п. 5 ст. 101 НК РФ). Если инспекция нарушает процедуру рассмотрения материалов проверки, в частности не учитывает смягчающие обстоятельства, то это может стать основанием для изменения ее решения в судебном порядке в части привлечения организации к ответственности (п. 14 ст. 101 НК РФ). В арбитражной практике есть примеры судебных решений, подтверждающих правомерность такого вывода (см., например, постановления ФАС Поволжского округа от 2 декабря 2009 г. № А65-12335/2008, Западно-Сибирского округа от 5 августа 2009 г. № Ф04-4603/2009(12011-А67-34), Московского округа от 18 марта 2008 г. № КА-А40/1662-08, Северо-Западного округа от 12 мая 2008 г. № А56-27789/2007).

На практике инспекции редко пользуются этим правом и в качестве смягчающих учитывают только те обстоятельства, которые прямо прописаны в Налоговом кодексе РФ. Однако организация, которая считает, что при назначении штрафа должны быть учтены другие смягчающие обстоятельства, может обратиться в арбитраж. Окончательное решение по этому вопросу примет суд (подп. 3 п. 1 и п. 4 ст. 112 НК РФ). В арбитражной практике есть примеры судебных решений, в которых смягчающими признавались следующие обстоятельства:

· организация совершила налоговое правонарушение впервые (см., например, постановления ФАС Поволжского округа от 27 июля 2009 г. № А65-26698/2008, Центрального округа от 20 июля 2009 г. № А48-4868/08-13, Московского округа от 22 января 2009 г. № КА-А41/13108-08, Восточно-Сибирского округа от 21 января 2009 г. № А74-1719/08-Ф02-7037/08);

· тяжелое финансовое положение организации (см., например, постановления ФАС Западно-Сибирского округа от 5 августа 2009 г. № Ф04-4603/2009(12011-А67-34), Северо-Западного округа от 18 июня 2009 г. № А26-6260/2007, Восточно-Сибирского округа от 28 апреля 2009 г. № А58-6935/08-Ф02-1710/09, Дальневосточного округа от 8 апреля 2009 г. № Ф03-1132/2009, Московского округа от 14 марта 2008 г. № КА-А41-1508-08, Северо-Кавказского округа от 27 февраля 2009 г. № А53-6367/2008-С5-34);

· наличие значительной кредиторской задолженности (см., например, постановления ФАС Северо-Западного округа от 1 июля 2009 г. № А66-749/2007, Дальневосточного округа от 3 марта 2009 г. № Ф03-112/2009, Восточно-Сибирского округа от 31 января 2008 г. № А19-7282/07-57-Ф02-9683/07);

· негативные экономические последствия деятельности предыдущего руководства организации (см., например, постановление ФАС Западно-Сибирского округа от 21 января 2009 г. № Ф04-497/2009(20368-А45-49));

· добровольное погашение недоимки, пеней и штрафов, начисленных в ходе проверки (см., например, постановления ФАС Северо-Кавказского округа от 27 апреля 2009 г. № А32-9223/2008-58/153, Северо-Западного округа от 20 апреля 2009 г. № А05-9965/2008, от 15 января 2009 г. № А56-2942/2008, Восточно-Сибирского округа от 25 февраля 2009 г. № А33-11962/08-Ф02-444/09, Западно-Сибирского округа от 20 января 2009 г. № Ф04-14/2009(19098-А03-6), Московского округа от 13 октября 2008 г. № КА-А40/8307-08);

· организация признала вину в совершении налогового правонарушения (см., например, постановления ФАС Северо-Западного округа от 18 июня 2009 г. № А26-6260/2007, Дальневосточного округа от 21 февраля 2008 г. № Ф03-А73/08-2/71, Уральского округа от 1 октября 2007 г. № Ф09-7943/07-С2);

· несоразмерность штрафа допущенному нарушению (см., например, постановления ФАС Северо-Западного округа от 4 июня 2009 г. № А44-3494/2008, Западно-Сибирского округа от 10 июня 2009 г. № Ф04-3444/2009(8552-А67-34), Восточно-Сибирского округа от 28 июля 2008 г. № А19-14445/07-24-Ф02-2851/08, Московского округа от 9 июля 2008 г. № КА-А41/5492-08);

· нестабильность законодательства в проверяемый период, наличие в нем противоречий и неясностей (см., например, постановления ФАС Северо-Западного округа от 4 августа 2009 г. № А66-569/2008, от 19 ноября 2007 г. № А56-5091/2007, Западно-Сибирского округа от 4 марта 2009 г. № Ф04-1149/2009(1335-А45-37), от 13 марта 2008 г. № Ф04-1691/2008(1961-А75-29), Восточно-Сибирского округа от 1 марта 2007 г. № А19-15712/06-52-Ф02-741/07).

|

Из-за чего возник спор |

Решение судей |

Чиновники из ФНС уже довели решение суда до инспекций и потребовали учесть в работе (письмо от 09.02.2018 № СА-4-7/2548). Теперь штрафов за небольшую просрочку налога быть не должно.

Компания обязана перечислять удержанный НДФЛ максимум на следующий рабочий день после того, как работники получили деньги. За задержку налога штраф - 20 процентов от суммы, которую перечислили с опозданием (ст. 123 НК).

По общему правилу штрафа за недоимку можно избежать

Если оплатить задолженность и пени перед подачей уточненки (п. 4, 6 ст. 81 НК). Причем сделать это надо до того, как налоговики узнают об ошибке. Из первичного 6-НДФЛ проверяющим сразу видно, по каким выплатам компания задержала налог. Если есть просрочка налога, компании выписывают штраф.

По итогам камералок 6-НДФЛ инспекторы штрафуют даже тех, кто опоздал с налогом минимально - например на один день.

Конституционный суд против такого несправедливого подхода

Судьи рассмотрели заявление компании, которая опоздала с уплатой НДФЛ по техническим причинам. За это налоговики оштрафовали ее на 300 000 руб. (ст. 123 НК). В суде компания заявила, что на момент сдачи отчетности долгов по НДФЛ не имела. Она добровольно погасила недоимку вместе с пенями до того, как о ней узнали инспекторы.

Судьи согласились с этими аргументами. По их мнению, избежать штрафа можно, даже если компания гасит недоимку до подачи первичного отчета, а не только перед отправкой уточненки. Комментарии компании, которая оспорила штраф, чиновника из ФНС и независимого налогового юриста - на странице ниже.

Если оказались в такой же ситуации, как компания из этого спора, и инспекторы требуют штраф, ссылайтесь на новое письмо ФНС и постановление Конституционного суда. Так вы сможете избежать ответственности за задержку налога, которой на момент сдачи 6-НДФЛ у компании не было.